オンラインカジノで得た勝利金は、一定の金額を超えると確定申告の必要や納税の必要があります。

これはギャンブルのみならず、所得税のひとつなのでお金を新たに得る以上は必要となってくるものです。

ではどの程度の金額から確定申告が必要なのか、また納税が必要になるのか、そしてその金額はいくらなのか。

普段は会社に勤めていて確定申告の経験がない方でもわかるように、確定申告の方法や必要書類について徹底解説します!

【注目】あなたにピッタリなオンラインカジノは?今話題の厳選オンカジランキング!

もくじ

オンラインカジノで確定申告が必要な場合とそうでない場合

オンラインカジノで得た勝利金は、確定申告が必要な場合とそうでない場合があります。

それぞれの違いについてしっかり把握しておきましょう。

年間20万円以上の所得をあげた場合は確定申告が必要

年間で20万円以上の所得をあげた場合には、確定申告が必要となってきます。

これはギャンブルのみならず副業などにも該当し、必要経費などを差し引いた金額が20万円を超えた場合に必要です。

一時所得は『収入-支出-特別控除額50万円』を計算した上で、残った金額が20万円以上の場合となっています。

また、仮に一時所得が20万円以下であっても給与を2ヶ所以上から受け取っている人や、医療費控除を申請する人などは確定申告が必要です。

年間50万円以上の勝利金を上げた場合は納税も

オンラインカジノで年間50万円以上の勝利金を手にした場合は、特別控除額50万円の枠を超えます。

つまり、この超えた部分に関して税金が発生してくるため納税も必要になってくるのです。

この勝利金とは負けた金額を差し引きして残った金額ではなく、勝利金として得た金額を年間で合計したものです。

例えば100万円勝った日と50万円負けた日があっても、差し引きで50万円に対して税金がかかるのではなく、100万円に対して税金がかかってきます。

確定申告の期間は毎年2月16日~3月15日の1ヶ月間

確定申告を行うのは毎年2月16日~3月15日の間、1ヶ月間です。

この期間は多くのメディアなどでも確定申告が取り上げられていますが、絶対に忘れないようにしましょう。

また、場合によってはこの期間が延長することもありますが、原則この1ヶ月間で行わなければいけません。

ギャンブル勝利金の扱いは一時所得となる

確定申告の際にどういった所得となるのか記載しますが、ギャンブルで得た勝利金は一時所得です。

この一時所得とは懸賞・福引で得た賞金や、競馬・パチンコなどで得た勝利金も該当しています。

また保険の一時金や払戻金なども一時所得となるので、覚えておいて損はありませんよ!

オンラインカジノで税金を払わないとバレる理由

オンラインカジノで勝利金を得た場合、税金を払わないと税務署にバレてしまい、税務署から調査が入ります。

競馬やパチンコなどの公営ギャンブルは、直接現金でやり取りが行われるためバレにくく、逆にオンラインカジノは電子送金が主流なので、税務署はお金の流れを把握しやすいのです。

そのためオンラインカジノで勝った勝利金に対しては、税金を払うようにしましょう。

オンラインカジノで得た勝利金の確定申告方法

オンラインカジノで得た勝利金を基に、確定申告を行っていく方法についてご紹介していきます。

STEP1. 本人確認書や確定申告書を用意する

まずはひと通りの必要書類を用意していくのがおすすめです。後で必要になるものも含めて、先に準備しておきましょう。

あらかじめ準備しておけば後で忘れることもありませんので、早めに準備しておくのがおすすめ。

一部は後述しているように、確定申告の過程で入手できるようにもなりますので、身分証や印鑑から準備しておくと良いです。

必要書類

- 身分証:マイナンバーカード、運転免許証

- 印鑑

- 確定申告書 (後述)

- 銀行口座の情報

- 支払調書 (後述)

- 各種控除証明書

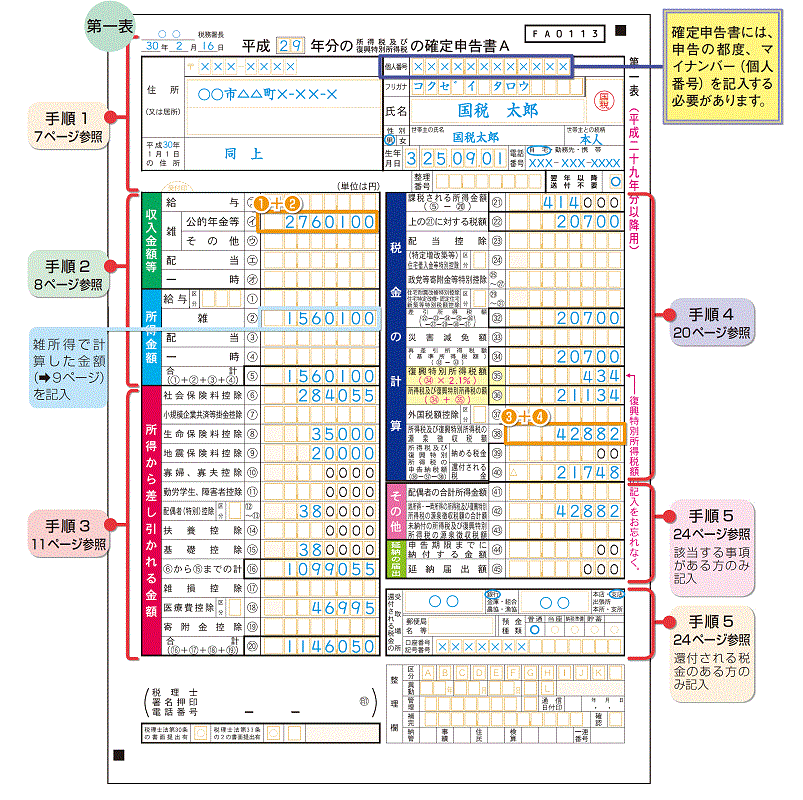

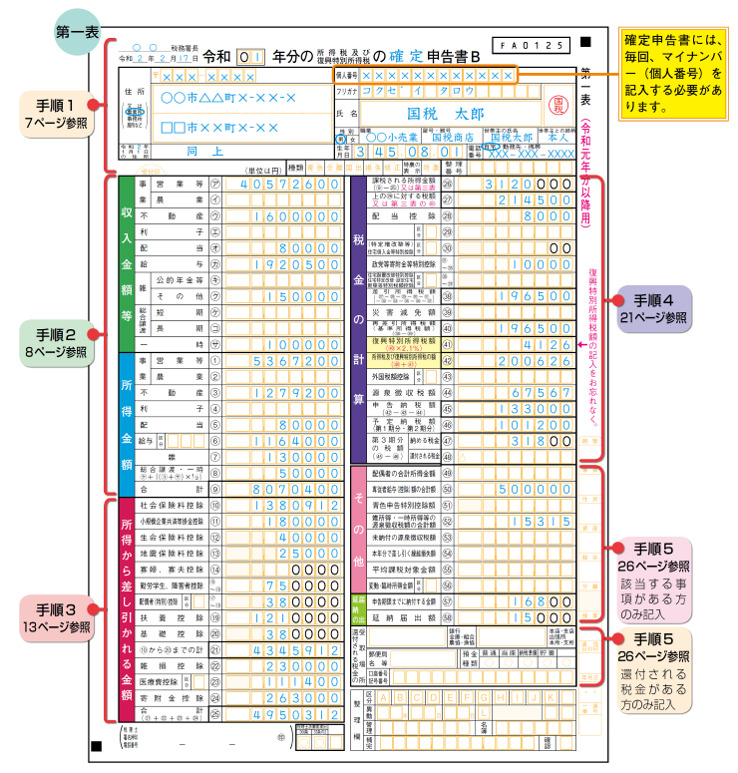

会社員の方は確定申告書A

確定申告書はAとBの2種類があり、会社員など給与をもらっている人は確定申告書Aを入手しましょう。

国税庁のサイト内からダウンロードできたり、税務署に行くことでもらえます。

個人事業主の方は確定申告書B

個人事業主やフリーランスの方は、確定申告書Bというのを入手しましょう。

こちらも国税庁や税務署などから入手できます。

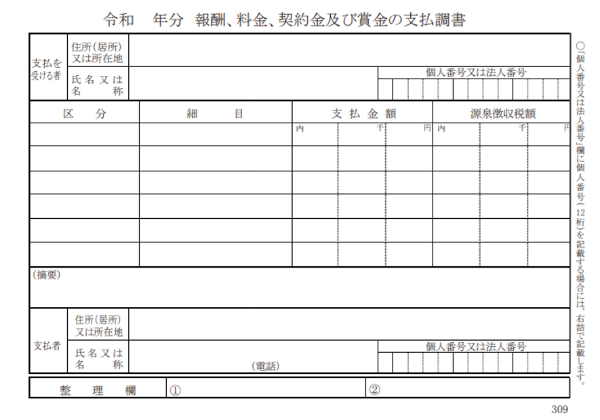

STEP2. 支払調書を用意する

支払調書とは、税務署に提出する際に必要な書類のひとつで、いくらの支払いをしたのかを把握するための書類です。

確定申告を行うときに税務署へ提出が必要な書類なので、必ず用意しておく必要があります。

オンラインカジノは支払調書を発行してくれない

支払調書は支払先からもらえますが、オンラインカジノはこの支払調書を発行していません。

発行してくれないからといって大きな問題はなく、支払調書は自分で作ることができるのです。

支払調書はエクセルなどで管理しておく

支払調書は、結局のところどこにいくら支払ってきたのかを明確にしているだけなのでエクセルなどで管理すればOKです。

いつ?いくら?どこに?などを明確に記入しておくだけで、収支表にもなりますし、支払調書としても利用することができます。

STEP3. 収入の計算をする

計算式

((収入 – 支出) - 特別控除最高50万円) ÷ 2 × 所定税率

続いて収入の計算をしておきましょう。基本的な計算式は上記の通り、収入から支出を引いて特別控除50万円を差し引きます。

この金額の1/2が一時所得となり、さらにこの金額に対して所定税率をかけたものが支払う金額となります。

実際に支払う金額は他に支払っている税金などと総合して計算されるので、大体の金額であることを覚えておきましょう。

STEP4. 記入例に従って書類に記入していく

確定申告書の記入例は国税庁から最新のものが公表されていますので、こちらを見本として進めていくのがおすすめです。

最新の書類をダウンロードして記入していくだけでいいので、正確に入力していきましょう。

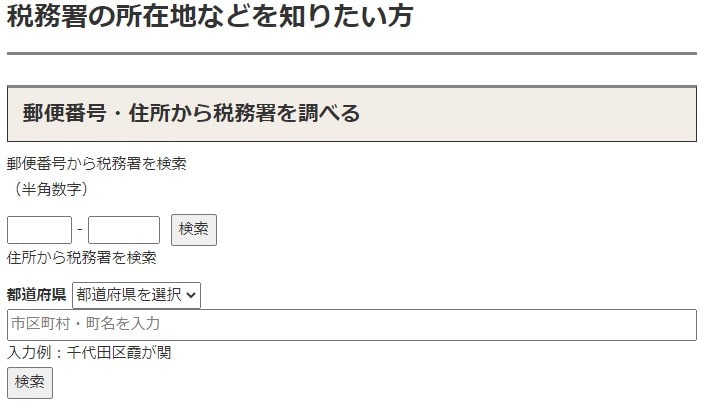

STEP5. 所定の税務署に提出する

必要書類の記入が終わったら、所定の税務署に行って提出しましょう。

住んでいる地域から税務署を探すこともできるので、国税庁のサイト内から事前にチェックしておくのがおすすめです!

確定申告を行う際の注意点とポイント

確定申告は慣れてしまえば簡単ですが、初めて行うという人は戸惑うことも多くあるでしょう。

そんなときには税務署に相談するのが確実です。的確に教えてくれますので、必要に応じて税務署に相談するようにしましょう。

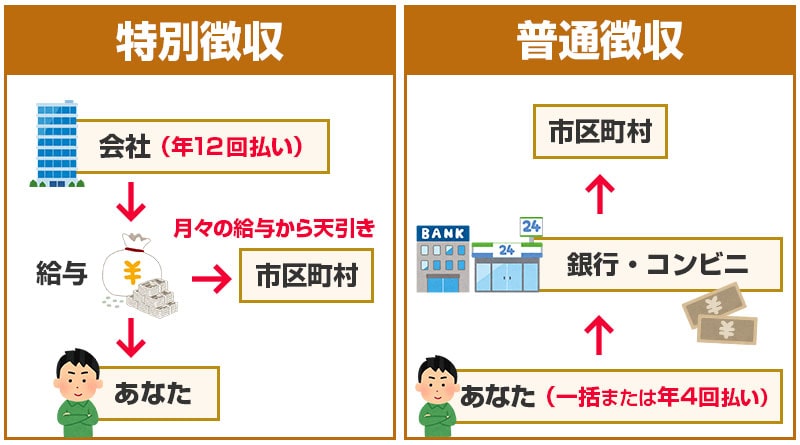

徴収方法は「普通徴収」「自分で納付」などを選ぶと良い

納税を行う際の徴収方法には2種類あり、会社員の方などはこの徴収方法によって会社にバレるかどうかが変わります。

特別徴収は会社から天引きするものですが、普通徴収(自分で納付)を選択すると自分でコンビニなどから納付が可能になります。

勤めている会社と余計なやり取りをしたくない方、バレたくないという方は普通徴収を選択しましょう。

可能な人は電子申告の方が簡単で早い

今回は用紙を使って確定申告する流れをご説明してきましたが、今ではe-Taxなどの電子申告もかなり便利です。

以前より使いやすくなっていますし、利用方法なども詳しく記載されていますので安心して利用できます。

アカウントの取得・申告書の作成申告などが全てできますので、ぜひ利用してみてください。

まとめ

確定申告を行ったことがない人は初めてのことなので戸惑ってしまうことも多いと思いますが、そもそも確定申告が必要ないという場合もあります。

「意図せず脱税してしまった」ということがないように、事前にいくらから確定申告が必要なのか覚えておくと良いですよ!

筆者も初めて確定申告したときは不安に思っていましたが、実際にはとても簡単なので忘れず確定申告しておきましょう!

迷ったらここ!おすすめのオンラインカジノをランキングで紹介!

数あるオンラインカジノから、カジノラッシュオンラインがおすすめをランキング化しました!

どのオンラインカジノにするか悩んでいるあなたに、ランキング形式でわかりやすく紹介します。

まだどこにも登録していないあなたも、他のオンラインカジノも遊んでみたいというあなたも

是非このランキングから探してみてください。

▼ランキングを今すぐチェックする